Am 25. Mai 2018 verabschiedete der Rat der Europäischen Union (EU) eine Richtlinie über die obligatorische Offenlegung und den Austausch grenzüberschreitender Steuervereinbarungen. Dies ist die sechste Aktualisierung der Richtlinie über die Zusammenarbeit der Verwaltungsbehörden und wird daher als DAC6 bezeichnet. Nach den neuen Bestimmungen des DAC6 müssen zwischengeschaltete Stellen wie Steuerberater, Wirtschaftsprüfer, Rechtsanwälte, und Berater die Steuerplanungssysteme planen, fördern oder umsetzen, den Steuerbehörden möglicherweise aggressive Steuervereinbarungen melden. In Anbetracht des weiten Geltungsbereichs der Definitionen in der Richtlinie können die berichtspflichtigen Vereinbarungen Regelungen enthalten, die nicht unbedingt einen Hauptvorteil des Erhalts eines Steuervorteils haben. Darüber hinaus liegt die Berichtspflicht grundsätzlich beim EU-Vermittler. In bestimmten Fällen wird jedoch auf den Steuerpflichtigen verwiesen. Diese neuen Vorschriften zur obligatorischen Offenlegung haben sowohl für mich als deinen Vermittler als auch für dich als meinen Kunden Auswirkungen. Mit diesem Artikel möchte ich dich über die wichtigsten Aspekte der Meldepflicht und deren mögliche Auswirkungen informieren.

1. Was ist unter der obligatorischen Offenlegung unter DAC6 (oder der „Richtlinie“) enthalten?

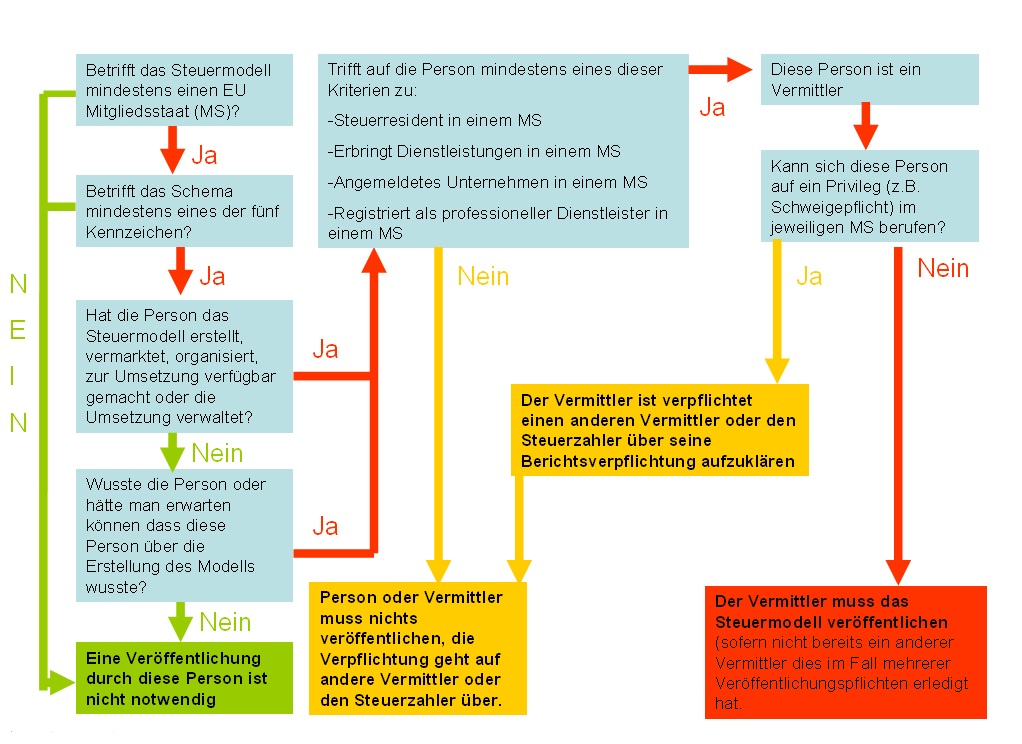

Vermittler mit Sitz in der EU müssen ihren nationalen Steuerbehörden Informationen zu meldepflichtigen grenzüberschreitenden Vereinbarungen übermitteln. Gemäß der Richtlinie bezieht sich eine „berichtspflichtige grenzüberschreitende Vereinbarung“ auf alle grenzüberschreitenden Steuerplanungsvereinbarungen, die einen oder mehrere der in der Richtlinie aufgeführten Kennzeichen tragen und mindestens einen EU-Mitgliedstaat betreffen. Die Kennzeichen sind breit gefächert und stellen bestimmte typische Merkmale von Steuerplanungsvereinbarungen dar, die laut Richtlinie möglicherweise Steuerumgehung oder den Missbrauch direkter Steuern (z. B. Einkommenssteuern) anzeigen. Bestimmte Vorkehrungen (z. B. solche, die in den spezifischen Bereich für die Verrechnungspreise fallen) müssen gemeldet werden, auch wenn sie den Test des „Hauptnutzens“ (Erlangung eines Steuervorteils) nicht erfüllen. Dazu gehören Vereinbarungen, die schwer zu bewertende immaterielle Vermögenswerte oder eine konzerninterne grenzüberschreitende Übertragung von Funktionen, Risiken oder Vermögenswerten beinhalten.  Im Sinne der Richtlinie bezieht sich ein „Vermittler“ auf jede Person, die ein berichtspflichtiges grenzüberschreitendes Arrangement entwirft, vermarktet, organisiert, zur Durchführung zur Verfügung stellt oder verwaltet. Darüber hinaus bedeutet dies auch jene Personen, die unter Berücksichtigung der relevanten Tatsachen und Umstände und auf der Grundlage verfügbarer Informationen sowie des für die Erbringung solcher Dienstleistungen erforderlichen Fachwissens und Verständnisses haben, oder von denen zu erwarten ist, dass sie wissen, dass sie Hilfe, Unterstützung oder Beratung in Bezug auf eine meldepflichtige grenzüberschreitende Vereinbarung geleistet haben. Zu den Intermediären zählen in der Praxis Rechtsanwälte, Steuerberater, Steuer- und Finanzberater, Banken und Berater. Befindet sich der Vermittler nicht in der EU oder ist er an berufliche Privilegien oder Geheimhaltungsregeln gebunden, verschiebt sich die Meldepflicht vom Vermittler zum betreffenden Steuerpflichtigen. Informationen zu den gemeldeten Vereinbarungen werden von der zuständigen Behörde jedes EU-Mitgliedstaats alle drei Monate automatisch über ein sicheres Zentralverzeichnis für die Zusammenarbeit der Verwaltungsbehörden im Bereich der direkten Steuern ausgetauscht. Der Informationsaustausch enthält Einzelheiten wie die Identifizierung von Vermittlern und relevanten Steuerpflichtigen, Einzelheiten zu den relevanten Kennzeichen und nationalen Bestimmungen, Details zum ersten Schritt der Umsetzung, Details zum Wert der berichtspflichtigen grenzüberschreitenden Vereinbarung und zur Identifizierung der Mitgliedstaaten von der meldepflichtigen Vereinbarung betroffen sind oder wahrscheinlich betroffen sind.

Im Sinne der Richtlinie bezieht sich ein „Vermittler“ auf jede Person, die ein berichtspflichtiges grenzüberschreitendes Arrangement entwirft, vermarktet, organisiert, zur Durchführung zur Verfügung stellt oder verwaltet. Darüber hinaus bedeutet dies auch jene Personen, die unter Berücksichtigung der relevanten Tatsachen und Umstände und auf der Grundlage verfügbarer Informationen sowie des für die Erbringung solcher Dienstleistungen erforderlichen Fachwissens und Verständnisses haben, oder von denen zu erwarten ist, dass sie wissen, dass sie Hilfe, Unterstützung oder Beratung in Bezug auf eine meldepflichtige grenzüberschreitende Vereinbarung geleistet haben. Zu den Intermediären zählen in der Praxis Rechtsanwälte, Steuerberater, Steuer- und Finanzberater, Banken und Berater. Befindet sich der Vermittler nicht in der EU oder ist er an berufliche Privilegien oder Geheimhaltungsregeln gebunden, verschiebt sich die Meldepflicht vom Vermittler zum betreffenden Steuerpflichtigen. Informationen zu den gemeldeten Vereinbarungen werden von der zuständigen Behörde jedes EU-Mitgliedstaats alle drei Monate automatisch über ein sicheres Zentralverzeichnis für die Zusammenarbeit der Verwaltungsbehörden im Bereich der direkten Steuern ausgetauscht. Der Informationsaustausch enthält Einzelheiten wie die Identifizierung von Vermittlern und relevanten Steuerpflichtigen, Einzelheiten zu den relevanten Kennzeichen und nationalen Bestimmungen, Details zum ersten Schritt der Umsetzung, Details zum Wert der berichtspflichtigen grenzüberschreitenden Vereinbarung und zur Identifizierung der Mitgliedstaaten von der meldepflichtigen Vereinbarung betroffen sind oder wahrscheinlich betroffen sind.  Die Nichteinhaltung der Meldepflichten (durch Zwischenhändler oder Steuerpflichtige) wird mit Sanktionen geahndet, wie dies in den nationalen Rechtsvorschriften des jeweiligen EU-Mitgliedstaats festgelegt ist. Die Richtlinie schreibt vor, dass diese Sanktionen „wirksam, verhältnismäßig und abschreckend“ sein müssen. In der Richtlinie heißt es auch, dass der Umstand, dass eine Steuerbehörde nicht auf eine meldepflichtige grenzüberschreitende Vereinbarung reagiert, keine Anerkennung der Gültigkeit oder steuerlichen Behandlung dieser Vereinbarung bedeutet.

Die Nichteinhaltung der Meldepflichten (durch Zwischenhändler oder Steuerpflichtige) wird mit Sanktionen geahndet, wie dies in den nationalen Rechtsvorschriften des jeweiligen EU-Mitgliedstaats festgelegt ist. Die Richtlinie schreibt vor, dass diese Sanktionen „wirksam, verhältnismäßig und abschreckend“ sein müssen. In der Richtlinie heißt es auch, dass der Umstand, dass eine Steuerbehörde nicht auf eine meldepflichtige grenzüberschreitende Vereinbarung reagiert, keine Anerkennung der Gültigkeit oder steuerlichen Behandlung dieser Vereinbarung bedeutet.

2. Wann gelten die neuen Vorschriften zur obligatorischen Offenlegung?

Die Mitgliedstaaten der EU müssen die Richtlinie bis zum 31. Dezember 2019 in nationales Recht umsetzen und die neuen Vorschriften ab dem 1. Juli 2020 anwenden. Die Richtlinie und damit die Meldepflicht gilt jedoch für Transaktionen, die ab dem 25. Juni 2018 durchgeführt werden. Zwischenhändler und relevante Steuerzahler sind verpflichtet, bis zum 31. August 2020 erstmals Informationen zu meldepflichtigen Transaktionen einzureichen, die zwischen dem 25. Juni 2018 und dem 1. Juli 2020 durchgeführt wurden („erster Berichtszeitraum“). Dies bedeutet, dass Aufzeichnungen über möglicherweise meldepflichtige Vereinbarungen, die ab dem 25. Juni 2018 stattgefunden haben, aufbewahrt werden sollten. In der Folge muss der erste „regelmäßige“ Informationsaustausch zwischen den EU-Mitgliedstaaten bis zum 31. Oktober 2020 stattfinden. Nach dem ersten Berichtszeitraum müssen Informationen zu meldepflichtigen grenzüberschreitenden Vereinbarungen jedes Mal innerhalb von 30 Tagen ab dem Tag nach der Bereitstellung der meldepflichtigen grenzüberschreitenden Vereinbarungen zur Umsetzung, zur Umsetzung oder zum Zeitpunkt der Bereitstellung bei der zuständigen Steuerbehörde eingereicht werden. Der erste Schritt wurde implementiert, je nachdem, was zuerst eintritt.

3. Was bedeutet die obligatorische Offenlegung unter DAC6 für dich als meinen Kunden?

Wenn du Vermittler in der EU mit einem Auftrag beauftragt hast, der als „meldepflichtige grenzüberschreitende Vereinbarung“ zu qualifizieren ist, muss der Vermittler die Vereinbarung grundsätzlich der jeweiligen nationalen Steuerbehörde melden. Wenn es sich bei dem Vermittler um eine rechtlich qualifizierte Person handelt und ein berufliches Privileg besteht (das von den Mitgliedstaaten bei der Umsetzung der Richtlinie festgelegt wird) oder wenn du einen Vermittler beauftragst, der sich außerhalb der EU befindet, wird sich die Meldepflicht auf dich verlagern und du bist verantwortlich für die Einhaltung der Berichtspflichten. Es gibt die Feststellung, dass der Vermittler gemäß der Richtlinie in diesem Szenario das Recht auf einen (von dir zu erteilenden) Verzicht auf Privilegien hat, damit er den Bericht erstellen kann. Es bleibt abzuwarten, wie die EU-Mitgliedstaaten diese Regeln in ihren innerstaatlichen Rechtsvorschriften umsetzen werden, da wir aufgrund der den Mitgliedstaaten in der Richtlinie vorgesehenen Optionen unterschiedliche Regelungen erwarten.

4. Was bedeutet die obligatorische Offenlegung unter DAC6 für mich als Vermittler?

Wenn du mich mit einem Thema beauftragst, das als „meldepflichtige grenzüberschreitende Vereinbarung“ qualifiziert ist, muss ich dich informieren, dass du deinen Berichtspflichten nachkommen musst. Da ich, bzw. mein Beratungsunternehmen, nicht in der EU ansässig bin, muss ich selbst keinen Bericht erstatten, sondern diese Verpflichtung geht auf dich als EU Steuerzahler über. Wenn du mehrere Vermittler beauftragst, liegt die Berichtspflicht grundsätzlich bei allen an derselben Vereinbarung beteiligten Vermittlern. Allerdings kann ein Vermittler von der Meldung befreit sein, sofern er den Nachweis hat, dass ein Bericht über die Vereinbarung von einem anderen Vermittler eingereicht wurde. Wenn ich dein Vermittler bin prüfe ich für dich jede einzelne Vereinbarung und informiere dich über meine, oder in den meisten Fällen deine (potenziellen) Berichtspflichten. Jedes Mal erläutere ich dir den Umfang der jeweiligen Berichtspflichten und unterstütze dich gegebenenfalls bei der Einhaltung

5. Hast du noch Fragen dazu?

Ich beobachte die Umsetzung der neuen Vorschriften in allen EU-Mitgliedstaaten genau und werde dich über alle relevanten Entwicklungen auf dem Laufenden halten. Deine individuellen Fragen zum Thema beantworte ich dir gerne in einer persönlichen Beratung.

istockphoto

istockphoto istockphoto

istockphoto